Come investire in fondi comuni

Se ci hai seguito per qualsiasi quantità di tempo, si sa che stiamo sempre parlando di investire in fondi comuni di investimento per risparmiare per la pensione.

C’è molto da amare su di loro! Ma forse dopo la ricerca di fondi comuni di investimento per conto proprio, sei un po ‘ sopraffatto da tutti i dettagli e sentirsi perso nel gergo. Caricamento frontale, caricamento finale, sovraccarico . . . non c’è da meravigliarsi che ti senti confuso! Come fai a costruire un solido gruzzolo se non riesci a dare un senso alle tue opzioni?

Ascolta, il posto migliore dove andare per una spiegazione completa delle tue opzioni di investimento è un consulente finanziario o un professionista degli investimenti. Ma mentre il vostro consulente può darvi qualche buon consiglio, sei in ultima analisi, quello che chiama i colpi quando si tratta di vostra pensione e capire che cosa si sta investendo in. E ‘ il momento per voi di prendere in carico!

Quali sono i fondi comuni di investimento?

Per prima cosa, definiamo ciò che un fondo comune di investimento è in realtà. In poche parole, un fondo comune viene creato quando un gruppo di investitori piscina i loro soldi insieme per investire in qualcosa.

![]()

Essere sicuri circa il vostro pensionamento. Trova un pro investire nella vostra zona oggi.

I fondi comuni di investimento sono gestiti da un team di professionisti degli investimenti e questo team seleziona un mix di investimenti da includere nel fondo comune di investimento in base all’obiettivo specifico del fondo. Se il fondo viene utilizzato per acquistare titoli di crescita, per esempio, allora sarebbe chiamato un “fondo comune di crescita stock.”Vedi? Non è troppo difficile da capire!

Il principale vantaggio dei fondi comuni di investimento è che consentono agli investitori di investire in molte aziende diverse in una sola volta. Se si dispone di un conto di risparmio previdenziale fiscalmente avvantaggiati, come un posto di lavoro 401 (k) piano o un Roth IRA, che è il posto più semplice per iniziare a investire in fondi comuni di investimento.

Come si fa a fare soldi da fondi comuni di investimento?

Quando i fondi comuni di investimento aumentano di valore, il profitto è condiviso con gli investitori. Tale distribuzione può quindi essere reinvestito per acquistare più azioni del titolo. Tali azioni fanno più profitto, che può essere reinvestito e così via. Tutti vincono!

Voglio che tu ci senta forte e chiaro—il fattore più importante nel fare soldi da fondi comuni di investimento sta investendo costantemente per un lungo periodo di tempo. Proprio così, quanto tempo si mantiene il vostro denaro investito è ancora più importante di quello che i fondi si sceglie di investire in!

Ci saranno alti e bassi che investono nel mercato azionario? Certo! Ma storicamente, la maggior parte delle persone fanno soldi nel lungo periodo se sono pazienti. Basta guardare il S& P 500, per esempio. Il S & P 500 tiene traccia delle prestazioni delle azioni delle 500 società più grandi e stabili negli Stati Uniti e ha un rendimento medio annuo tra l ‘ 11-12% dal 1928 al 2020.1

Ecco perché si desidera utilizzare una strategia di buy-and-hold quando si investe in fondi comuni di investimento. Non cercare di cronometrare il mercato acquistando e vendendo in base alle tendenze. Scegli gli investimenti con una lunga storia di rendimenti superiori alla media, e bastone con loro per il lungo raggio. Ricorda, il risparmio per la pensione è una maratona-non uno sprint!

Come dovrei investire in fondi comuni di investimento?

Ora è il momento di mettersi al lavoro! Se sei pronto per iniziare a investire in fondi comuni di investimento, basta seguire questi semplici passaggi e sarete sulla buona strada:

Investire il 15% del vostro reddito.

La costruzione della ricchezza richiede duro lavoro e disciplina. Se vuoi investire per il tuo futuro, devi pianificare di investire in modo coerente, indipendentemente da ciò che il mercato sta facendo.

Si consiglia di investire il 15% del reddito lordo per la pensione. Dopo aver pagato tutti i debiti (ad eccezione della tua casa) e costruito un solido fondo di emergenza, dovresti essere in grado di ritagliarti il 15% per il tuo futuro. All’inizio potrebbe sembrare un sacrificio, ma ne vale la pena. Una volta che si ottiene l’abitudine di investire in modo coerente, vi renderete conto che non mancano nemmeno quei soldi!

Non ci sono scorciatoie per costruire ricchezza, ma ci sono strategie che possono aiutare i vostri soldi andare oltre. Ad esempio, investire in fondi comuni di investimento in conti con agevolazioni fiscali attraverso il vostro posto di lavoro, come un 401(k), è un ottimo modo per iniziare. E se si ottiene una partita azienda sui vostri contributi, ancora meglio. Sono soldi gratis, gente!

Se hai un tradizionale 401(k) al lavoro con una partita, investi almeno abbastanza per ottenere la partita. Quindi, è possibile aprire un Roth IRA. Con un Roth IRA, il denaro investito in fondi comuni di investimento va oltre perché si utilizza dollari al netto delle imposte-il che significa che non dovrete pagare le tasse su quei soldi quando si ritira in pensione. E ‘ tutto tuo!

L’unico aspetto negativo di un Roth IRA è che ha limiti di contributo inferiori rispetto a un 401(k).2 È possibile massimizzare il tuo Roth IRA senza raggiungere il tuo obiettivo del 15%. Non fa niente! Basta tornare al tuo 401 (k) e investire il resto del tuo 15% lì.

Avere un Roth 401 (k) con buone opzioni di fondi comuni? Puoi investire il tuo intero 15% in quel conto se ti piacciono le tue opzioni di investimento. Boom, hai finito!

Diversifica il tuo portafoglio di investimenti.

Ogni volta che qualcuno ti parla di investire, la parola diversificazione probabilmente viene gettata in giro molto. Tutti i mezzi di diversificazione è che stai diffondendo i tuoi soldi su diversi tipi di investimenti, il che riduce il rischio complessivo se un particolare mercato va a sud.

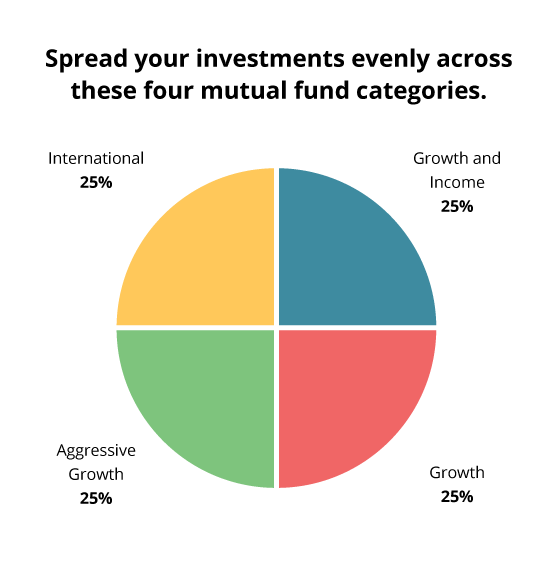

Ecco perché si consiglia di diffondere i vostri investimenti ugualmente attraverso quattro tipi di fondi comuni di investimento: crescita e reddito, crescita, crescita aggressiva e internazionale. Mantenere il vostro portafoglio equilibrato aiuta a ridurre al minimo i rischi contro alti e bassi del mercato azionario. Non vuoi scommettere la tua pensione su un cavallo!

Di seguito sono riportate le quattro categorie di fondi comuni di cui parliamo e le ragioni per cui li raccomandiamo:

- Crescita e reddito: questi fondi creano una base stabile per il tuo portafoglio. Questi possono essere descritti come grandi, noiose aziende americane che sono state in giro per molto tempo e offrono beni e servizi che le persone usano indipendentemente dall’economia. Con la crescita e il reddito, assicurati di cercare fondi con una storia di crescita stabile che paghino anche dividendi. Si potrebbe trovare questi elencati nella categoria large-cap o large value fund. Essi possono anche essere chiamati blue chip, reddito da dividendi o fondi di reddito azionario.

- Growth: questa categoria include aziende statunitensi di medie o grandi dimensioni che stanno vivendo una crescita. A differenza dei fondi di crescita e reddito, questi hanno maggiori probabilità di riflusso e flusso con l’economia. Ad esempio, potresti trovare l’azienda che produce l’ultimo gadget “it” o un oggetto di lusso nel tuo mix di fondi di crescita. Le etichette comuni per questa categoria includono fondi mid-cap, equity o growth.

- Crescita aggressiva: Pensate a questa categoria come il bambino selvaggio del vostro portafoglio. Quando questi fondi sono in su, sono in su. E quando sono a terra, sono a terra. I fondi di crescita aggressivi di solito investono in aziende più piccole. Ma la dimensione non è l’unica considerazione. Anche la geografia può avere un ruolo. Una crescita aggressiva potrebbe talvolta significare grandi aziende che hanno sede nei mercati emergenti.

- Internazionale: I fondi internazionali sono grandi perché diffondono il rischio oltre gli Stati Uniti suolo e investire in grandi aziende non statunitensi che conosci e ami come Trader Joe’s, Firestone e Gerber. Si può vedere questi indicato come fondi stranieri o all’estero. Basta non farli confondere con i fondi mondiali o globali, che raggruppano azioni statunitensi e straniere insieme.

Lavora con un professionista degli investimenti.

C’è un motivo per cui la maggior parte dei milionari con cui abbiamo parlato per lo Studio nazionale dei milionari ha dichiarato di aver lavorato con un consulente finanziario o un professionista degli investimenti per raggiungere il loro patrimonio netto.3

Un buon professionista di investimento può fare due cose molto importanti. In primo luogo, possono aiutare a scegliere quali fondi comuni di investimento per includere nel vostro portafoglio di pensionamento. Sii chiaro sui tuoi obiettivi in anticipo in modo che tu e il tuo professionista siate sulla stessa pagina prima di prendere qualsiasi decisione!

E in secondo luogo, possono aiutarti a ordinare tutto il gergo e il gergo del mondo degli investimenti. Se l’abbiamo detto una volta, l’abbiamo detto cento volte: non investire mai in qualcosa che non capisci. A nessuno importa del tuo futuro tanto quanto te, quindi è nel tuo interesse prendere in carico la tua educazione al fondo comune.

Ricordatevi di prendere il vostro tempo e intervistare diversi professionisti SmartVestor prima di prendere la decisione. Assumere il consulente finanziario giusto può fare la differenza!

Che cosa succede se si sa molto di investire, e godere di ricerca le opzioni da soli? Hai ancora bisogno di un consulente? Sì! Pensa al tuo consulente come allenatore, ma sei il proprietario. In definitiva, sei tu quello che chiama i colpi alla fine.

Non inseguire i ritorni.

Si può essere tentati di ottenere una visione a tunnel e concentrarsi solo su fondi o settori che hanno portato rendimenti stellari negli ultimi anni. Ricorda, nessuno può cronometrare il mercato.

Prima di impegnarsi in un fondo, fare un passo indietro e considerare il quadro generale. Come ha funzionato negli ultimi cinque anni? Che dire degli ultimi 10 o 20 anni? Scegliere i fondi comuni di investimento che resistono alla prova del tempo e continuano a fornire forti rendimenti a lungo raggio.

Rispolverare investire gergo.

Ascolta, non devi essere un esperto nell’investire gergo per scegliere i fondi comuni di investimento giusti. Ma una comprensione di base di alcuni dei termini più comuni aiuterà. Ecco un piccolo cheat sheet per iniziare:

- Asset Allocation: la pratica di diffondere i tuoi investimenti (diversificando) tra diversi tipi di investimenti con l’obiettivo di ridurre al minimo il rischio di investimento, sfruttando al massimo la crescita degli investimenti.

- Costo: assicurati di aver compreso la struttura delle commissioni che il tuo consulente finanziario utilizza per essere pagato. Inoltre, prestare attenzione al rapporto di spesa del fondo. Un rapporto superiore all ‘ 1% è considerato costoso.

- Grandi, medie e piccole-Cap: Cap sta per capitalizzazione, che significa denaro. Per la maggior parte degli investitori, tuttavia, si riferisce alle dimensioni e al valore di un’azienda. Le aziende a grande capitalizzazione comportano un rischio inferiore, ma guadagnerai meno soldi. Le società a media capitalizzazione sono moderatamente rischiose e le società a piccola capitalizzazione sono le più rischiose, ma hanno i maggiori profitti.

- Performance (Tasso di rendimento): Ancora una volta, si desidera una storia di rendimenti forti per qualsiasi fondo si sceglie di investire in. Concentrarsi sui rendimenti a lungo termine-10 anni o più, se possibile. Non stai cercando un tasso di rendimento specifico, ma vuoi un fondo che superi costantemente la maggior parte dei fondi nella sua categoria.

- Portafoglio: Questo è semplicemente ciò che i vostri investimenti sembrano quando li metti tutti insieme.

- Settori: I settori si riferiscono ai tipi di imprese in cui il fondo investe, come i servizi finanziari o l’assistenza sanitaria. Una distribuzione equilibrata tra i settori significa che il fondo è ben diversificato.

- Rapporto di fatturato: il fatturato si riferisce alla frequenza con cui gli investimenti vengono acquistati e venduti all’interno del fondo. Un basso rapporto di fatturato del 50% o meno dimostra che il team di gestione ha fiducia nei suoi investimenti e non sta cercando di cronometrare il mercato per un ritorno più grande.

Acquisire familiarità con questi termini ti aiuterà a sentirti un po ‘ più a tuo agio mentre prendi decisioni di investimento con il tuo professionista di investimento.

Parla con un consulente finanziario

Dovresti sempre sapere come vengono investiti i tuoi soldi e quale ruolo svolge nell’aiutarti a raggiungere i tuoi obiettivi a lungo termine. Dopotutto, stiamo parlando del tuo futuro.

Rimani impegnato con il rendimento dei tuoi fondi e riequilibra regolarmente il tuo portafoglio. Nel corso del tempo, alcuni fondi comuni di investimento possono iniziare a prendere sempre più spazio nel vostro portafoglio di investimenti, che può esporre al rischio.

Se questo suona come un sacco di informazioni da scavare e confrontare, hai ragione! La buona notizia è che non devi fare tutto da solo. Puoi lavorare con uno SmartVestor Pro che comprende i tuoi obiettivi e può aiutarti a fare scelte di investimento per il tuo futuro.

Trova il tuo Smartvestor Pro!